技术研究;我们常说的技术分析,就是对证券的市场行为所作的分析。市场行为是什么?它是指证券在市场中的表现。传统的技术分析理论认为,市场行为包括价格、成交量、时间和空间四个要素。价格,就是证券价格取值的高低;空间,就是价格变化的幅度大小;成交量,是价格发生这些变化所伴随的买卖交易量大小;时间,是价格完成这些变化所经过的时间长短。

但我认为,若仅仅评价一直股票的价格变化(涨跌情况),那么,只需要研究空间与时间这两个变量就足够了。空间与时间的不同组合,将产生不同的结果。比如,若将股价上涨空间简化为大、中、小,将上涨时间简化为短、中、长,那么,这些空间和时间就可以组合出9种股票上涨类型。其中,短期能大涨的股票,属于短线暴涨牛股,是短线客极力追逐的目标;长期能大涨的股票,属于长线大牛股,是长期投资者理想的投资标的;而长期只能小涨的股票,属于蜗牛股或者乌龟股,没有人喜欢。由于A股振荡大,所以,投资者更应该关注和研究股市的短中期行为。

成交量是干什么用的?这个问题与价格趋势有关。技术分析有三个最基本的假设,其中之一就是趋势假设:价格沿着趋势移动,并保持趋势。这条假设认为,价格的运动具有惯性,如果没有外力的影响,价格将保持原来的运动方向。一般来说,一段时间内如果价格一直是持续上涨(或下降),那么如果不出意外,价格也会按这一既定的方向继续上涨(或下降),没有理由改变原来已经存在的运动方向。该条假设具有强制性的成分,价格按照趋势波动需要没有“外力”影响的理想状态下,但证券市场中的“外力”是随时存在的,保持趋势很不容易。

我们常说:“趋势是朋友”,这句话本不错,但你绝不能迷信,要时刻警惕这个“朋友”不知什么时候会和你翻脸,而成为敌人。若将敌人错认为朋友,那会要了你命的。所以,毛主席就曾说过,革命的首要问题,就是分清敌人和朋友。做股票也是一样。但股票的复杂性在于,朋友和敌人总是不断相互转化的,或者说价格趋势总是不断变化的。而把握趋势变化的关键,就是及早发现趋势的转折点。怎样做到这一点呢?

这要谈到股价所具有的二重性:从长期来看,股价由其内在价值决定,与市场操作行为无关;但从短期来看,股价却与市场操作行为密切相关,它完全由供求关系决定——供小于求,股价上涨;供大于求,股价下跌;供求平衡,股价窄幅振荡。而供求关系又由买卖双方的实力决定——买方强大,卖方弱小,则求大于供(者说供小于求);卖方强大,买方弱小,则供大于求;卖买双方力量均等,则供求平衡。而买卖双方的力量情况,就是通过“价格变化+成交量变化”体现出来的。所以,发现趋势的转折点,就是要观察“价格+成交量”的组合的变化情况。一般来说,在股价底部的放量上涨,或者在股价顶部的放量下跌,均是原有下跌趋势或者上涨趋势发生逆转的信号。当然,具体情况会很复杂,但原则上应该如此。

因此,成交量的作用有两方面:一是保持价格趋势,二是扭转价格趋势。所以,通过成交量的连续变化,可以在一定程度上了解趋势这个“朋友”会在何时翻脸。而趋势的转折点,是短线操作收益最大化所在,可谓短线操作的命门,对投机者来说,成交量是所有技术分析指标里最重要的一个指标。

说到这里,我就可以开始谈“缩量持续上涨和放量持续上涨的本质”的问题了。

要谈“缩量持续上涨和放量持续上涨的本质”,就要谈成交量的本质,而谈成交量的本质,又必须先谈成交的本质,它们是一环扣一环的关系,组成了清晰的逻辑链条。

所谓成交,就是指一项交易的成功。凡交易,一定是有买有卖的。在撮合成交的情况下,每一笔成交都意味着一个确定性的一买一卖的结果的确定。人们为什么需要交易呢?对于以物易物的交易,这应该很好理解,因为不同的交易者有不同的物质消费需求。但是,对于同一只股票的交易,买卖双方又是基于什么样的心理呢?

这个问题涉及到了股票买卖的本质问题。我认为,投资者买卖股票,是由对于股票的不同的心理预期决定的,或者说,心理预期决定股票的买卖行为。凡是来股市的投资者,都抱着赚钱的目的,这是一个基本的前提。当投资者预期股票的未来看好,股价会上涨时,他就会买入;反之,则会卖出。由于不同的人之间在各个方面都具有极大的差异,对于不同事物以及同样事物的判断方法和结果都很不相同,而股价又是多种因素共同作用的结果,不同的人对于影响股价不同因素的不同评价,就会对股价未来走势产生不同的判断结果,从而对股价走势产生不同的心理预期,有的人认为会涨,而同时有人认为会跌。看跌的人将股票卖给看涨的人,一笔股票就成交了。由于整个市场充斥着无数的看多和看空的投资者,于是乎,每天就产生了无数的交易,这种交易的强度就可用成交量来衡量。

所以,成交量表面看是记录了买卖双方的交易数量,但它的本质是用来衡量股票交易的强度的,股票交易强度越高,成交量越大,反之,若股票交易强度越低,成交量越小。成交量与股价有什么关系呢?

一般来说,一方面,决定能否成交的是卖方,若一只股票不能够卖出,如,原先不能流通的法人股或者未解禁的大小非等,或者没有人愿意卖出,如,2000年B股市场向国内投资者开放的前5个交易日,因无人卖出,整个B股市场连续5个涨停板空涨5天,在这种情况下,即使有很多人愿意买,也无法成交。另一方面,决定股价涨跌的是买方。在理论上,若没有买方,卖方给出任何价位均不能够成交。

当然,在实际中,市场是不可能没有买方的,但买方的出价和买盘量却是决定股价的决定性力量。若买方看好一只股票而在某一个价位连续买进,那么,完全可以将该价位的卖盘全部吃光。在这个价位已无卖盘的情况下,若买方继续看好该股票,还要买进,那么,买方就会将买入价格上调,这个过程不断进行下去,买方就会将股价不断推高。

那么,决定买方继续买进的预期是什么呢?决定买方预期的有三个因素:一是基本面,当股票的基本面向好时,投资者会预期股价上涨,从而买进;二是价格趋势,当价格趋势处于上升时,投资者会认为该趋势能够保持,买入后能够搭上顺风车而获利,于是买进;三是市场环境,当大盘上涨或者目标股票所在板块上涨时,因投资者预期该股会因比价效应而补涨,也会买进。当市场的大多数投资者对于以上的三个因素形成一种共同意识,那么,就会采取一致性的买入行动,从而造成股价不断上涨。

当然,在实际情况下,由于不同投资者的个性差异,会对以上三个因素的理解产生偏差,从而造成买方阵营的联盟会不断出现松动,直至最后瓦解。从理论上说,只要买方愿意且有足够的实力,就可以将所有卖盘全部吃光,随后就将股价炒到任意高度。这个看似简单的想法,实际上就是庄家坐庄的理论基础之一。对于绝大多数的非庄股来说,“买方联盟”不能够像庄家这样单一的大买家那样稳固,而造成“买方联盟”最终崩解的就是“估值偏差”。

股票并非虚拟物,而是有其特定价值的,它是投资价值与投机价值之和。若一只股票价格远远高于其投资与投机价值之和,那么,投资者买进意愿就会降低,甚至不愿再买进,在买盘减少或者没有买盘的情况下,股价必然会下跌。这说的是股价见顶的情况。在股价还没有见顶的情况下,即使股价仍处于上涨状态,因不同买者对于股票估值产生偏差,就会造成不断有买者因觉得股价高估而退出“买方联盟”,而使得买者越来越少,直至买卖双方力量对比发生逆转。

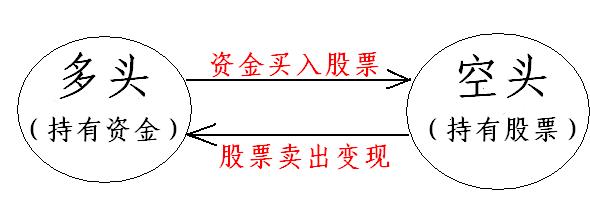

从投资者个体来看,市场永远存在两类相互对立的投资者:买入者和卖出者,或者说多头和空头。多头是资金持有者,而空头就是股票持有者。股票市场的所有交易,就是多空双方的股票和资金的不断转化。股市的复杂和多变在于,从整个市场的层面来说,多空双方并非截然对立的,而是随时相互转换的。当多头将资金买成股票后,他就由资金持有者变为了股票持有者,成为了潜在空头;而空头将股票卖出变现后,他就由股票持有者变为了资金持有者,而成为了潜在多头。多空双方的转换关系如下图所示:

决定股价涨跌的是买方,而决定是否成交的是卖方。那么,决定一只股票成交量大小的是哪一方呢?从根本上来说,应该是卖方,若卖方不卖出股票,或者惜售,则难有成交量放出。我们可以举一个极端的例子加以说明。比如,一只股票在涨停板上封上了巨量,此时,买方的买入意愿极其强烈,但若卖方惜售,那么,在涨停板上的成交量就会很少,甚至没有成交;若卖方坚决卖出,那么,在涨停板上的成交量就会很大,甚至换手率可以高达50%以上。再如,在新股上市首日,因卖方积极抛售,新股首日换手率最高可达95%!所以,股票的放量,首先是空头大肆抛售,其次才是多头全部接盘的结果。

对于某一只特定的股票来说,多头和空头都来源于两个方面:多头是来自新多和空翻多,而空头是来自套牢盘和获利盘(多翻空)。所谓新多,是指新增的买入者,带来的是新增的资金。所谓空翻多,是指原先的空头在将某只股票卖出变现后,发现卖错了又重新买进该股,带来的是存量的资金。

我们常说的放量上涨和缩量上涨,只是一种笼统的说法,其中有很多细节问题需要搞清楚。

总体来说,放量上涨有三种形式:

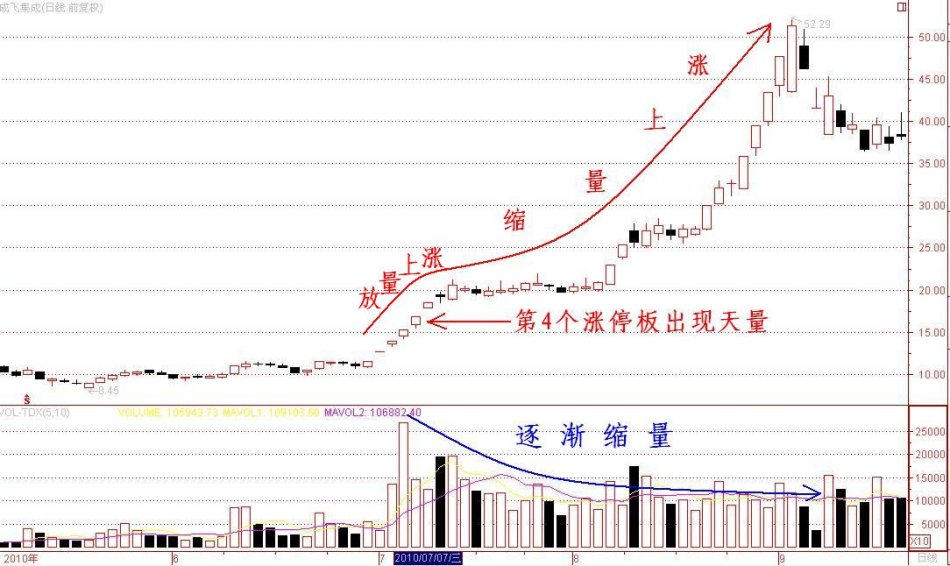

其一,是短暂放量,出现“先放量、后缩量”的情况,如某只股票在某一天或者某几天的大涨时放出巨量,其后成交量会逐渐减少,而形成缩量上涨的态势。如,因突发性利好而出现连续涨停板的股票,往往会在第三个或者第四个涨停板出现一次天量,随后股价仍会继续大涨,但成交量却逐渐降低,形成缩量上涨。如,成飞集成在2010年7月至9月的暴涨走势:

之所以出现“先放量、后缩量”的情况,是因为这类股票均为题材股,其题材很难定量估值,这就造成多空分歧巨大:空头坚决卖出,而多头坚决买进,形成多空大战而放出天量。但我前面说过,决定股价上涨的最终力量是多头,在空头将几乎所有筹码抛空后,待多头继续大举买进时,发现股票的抛盘减少了很多,即使股价继续暴涨,因空头衰竭,再也放不出巨量来了。在第三个或者第四个涨停板易于出现天量,其原因是在该价位,多头会受到套牢盘和短线获利盘的双重打压,抛压最沉重,一旦冲过这个区域,套牢盘基本上就被消灭了,只剩下获利盘,卖压减少一半,于是成交量出现逐渐萎缩之势。

其二,是持续放量,成交量越来越大,直至股价见顶时达到天量,出现所谓“天量天价”。如,2010年7月至9月棕榈园林的走势图:

之所以出现持续放量,直至“天量天价”,是因为这类股票一般属于绩优成长股,或者是“绩优+高送股”股。但股价在启动之初,该类股票并未公告好业绩或者高送股的信息,只是内幕人士或者庄家提前知道消息而在持续买进,造成股价不温不火连续上涨,成交量平稳或者逐渐放大。直至公司公告业绩暴增以及高送股的大利好后,市场人气才被陡然点燃,买盘汹涌,股价暴涨,而此时那些“先知先觉”的低位买进者,正好投市场所好,大肆卖出,形成股价在最高位大出货的局面。

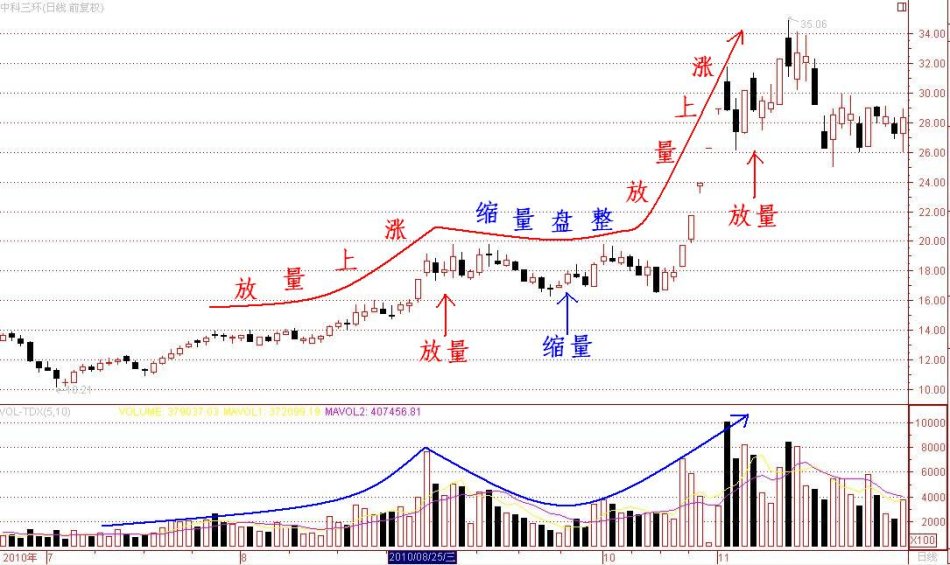

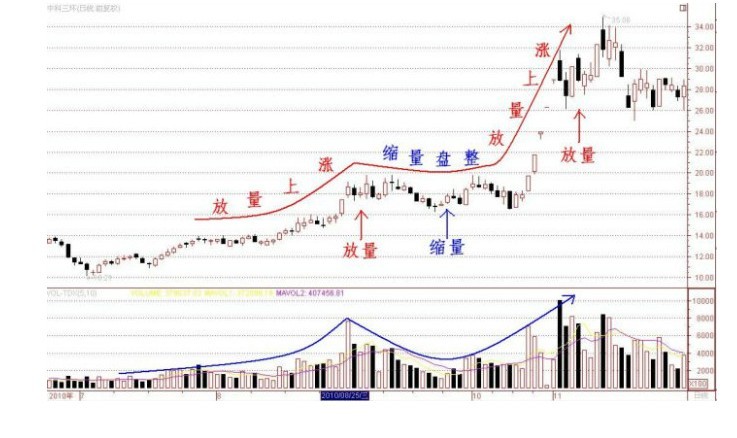

三是间歇式放量,出现“先放量、后缩量、再放量”的情况。如,2010年7月至11月中科三环的走势图:

之所以出现“先放量、后缩量、再放量”的情况,是因为这类股票往往具有很大的炒作题材,股价会出现两波以上的主升浪。在其第一波主升浪时,市场还未充分认识到其题材价值,第一轮主升浪主要是主力操作的结果,基本上是主力的吸货阶段。第一波主升浪放量的位置,就是主力将主要卖盘强力吃掉的位置。在消灭掉主要卖盘后,主力就让股价自由振荡一段时间,以清洗最后的浮筹,在此阶段,成交量是逐渐萎缩的,但由于主力不出货并适当护盘,股价也掉不下来。待到时机成熟,该股的题材被市场广泛认同,那么,主力会发动第二波主升浪,在这轮主升浪的最高点附近,主力会大举出货,从而出现另一个“天量天价”。

以上就是放量上涨的三种形式及其本质。